Die Auswirkungen von Rebalancing

Ein Backtracking-Test mit Rebalancing am Beispiel des Deutschen Aktienindex DAX

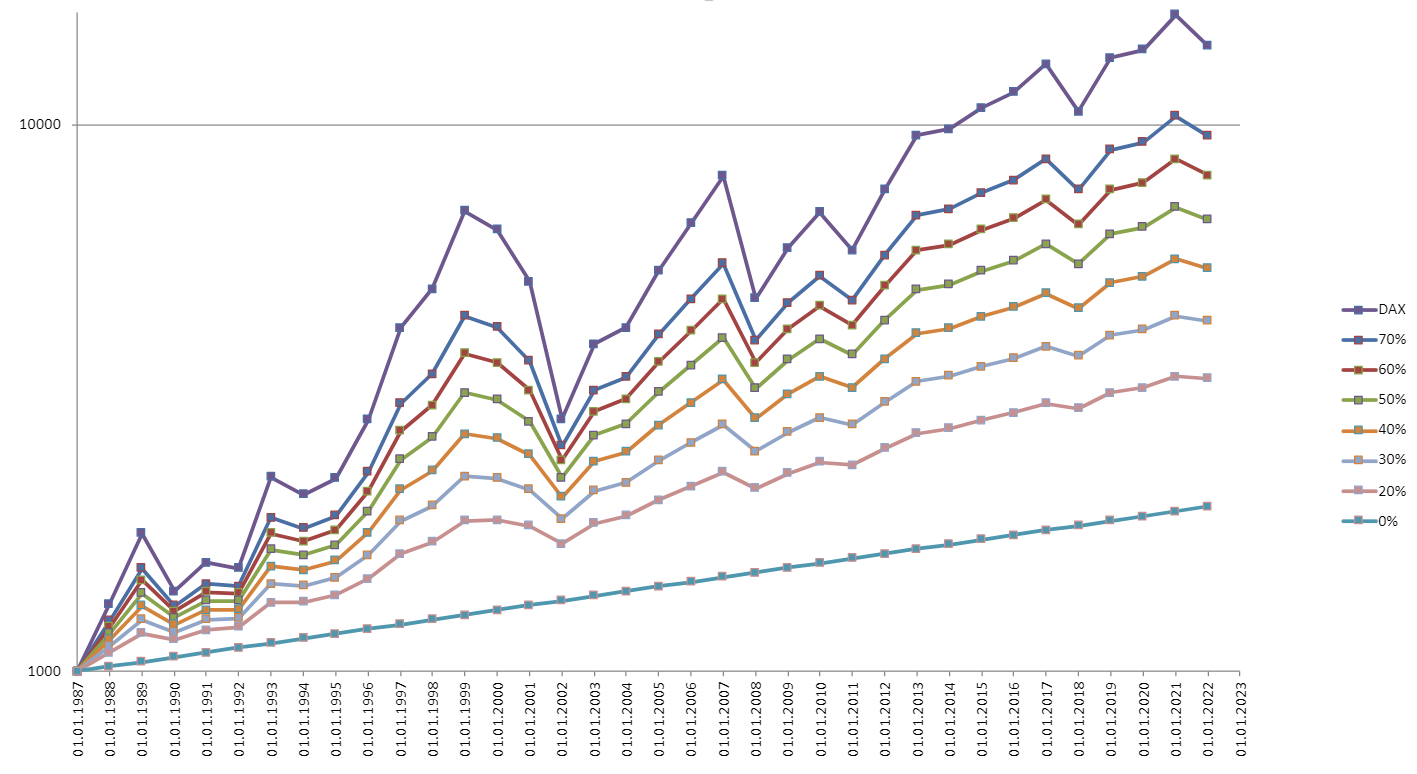

Vor ein paar Tagen habe ich mir in meiner Tabellenkalkulationssoftware die Jahresendstände des DAX erfasst und sie in einem Chart dargestellt. Da der DAX im Jahr 1987 mit 1000 Punkten gestartet ist, kann man sich das am besten so vorstellen, als hätte man genau 1000 Euro in den DAX investiert. Die Wertentwicklung des DAX entspricht dann der Wertentwicklung des Depots (Kosten, sowohl einmalige als auch laufende, werden ignoriert).

Dann habe ich ein fiktives Depot erstellt, welches zu 50% aus dem DAX und zu 50% aus Festgeld mit (willkürlich festgelegten) 2% Zinsen besteht. Auch die Wertentwicklung dieses Depots habe ich im gleichen Chart dargestellt.

Allerdings habe ich die einmal durchgeführte Allokation dieses zweiten Depots nicht stur beibehalten, sondern ein jährliches Rebalancing durchgeführt: am Ende eines jeden Kalenderjahres lasse ich die Tabellenkalkulationssoftware das Depot wieder so strukturieren, daß die ursprünglich gewollte 50/50-Aufteilung mit dem neu erreichten Vermögenswert wieder hergestellt wird: bei fallenden DAX-Kursen werden also ein paar DAX-Anteile nachgekauft, und bei steigenden Kursen ein paar DAX-Anteile verkauft, und zwar immer genau so, daß wieder eine 50/50-Aufteilung mit dem zum Jahresende erreichten Gesamtvermögen erreicht ist.

Das selbe wiederholte ich für andere Quoten: für 20% DAX und 80% Festgelt, sowie für 30/70, 40/60, 60/40 und 70/30 - und, zum Vergleich noch 0/100, also die reine Festgeldanlage ohne jedes Aktienrisiko.

Am Ende entsand diese Graphik (anklicken für Vollbildmodus):

Was ist nun so interessant an den Charts?

Für mich ergab alleine die Betrachtung des Charts mehrere Erkenntnisse, die ich sehr interessant finde:

- Für konservative Anleger finde ich interessant, daß der 20/80 Chart schon eine viel bessere Wertentwicklung hat als das reine Festgeld (Vermögensendwert 2556 versus 1640, das sind immerhin circa 56% mehr) - und das bei einem vergleichsweise geringen Risiko: der maximale Verlust auf Kalenderjahressicht (der von Ende 2000 bis Ende 2002 hingenommen werden musste) betrug 9,4% und war bereits Ende 2004 wieder mehr als ausgeglichen.

- Für risikofreudigere Anleger zeigt sich, daß mit DAX-Quoten ab 50% aufwärts sehr gute Renditen erzielt wurden, ohne ein mit dem DAX vergleichbares Risiko einzugehen. Der maximale kummulative Verlust war jeweils erheblich geringer als im DAX, wenn man bis maximal 70% im DAX investiert war (was auch selbstverständlich ist). Durch das Rebalancing wurde dieser Verlust in der Vergangenheit dann aber immer sehr viel schneller ausgeglichen als im DAX selbst. So erreichte der DAX nach dem Absturz von 2000 bis 2003 seinen Höchststand auf Kalenderjahresbasis erst wieder am Ende des Jahres 2007, während ein 70/30-Portfolio bereits Ende 2006 einen neuen Höchstand erreichte und das 50/50-Portfolio schon Ende 2005 (knapp) ein neues Rekordhoch erreichte.

- Ebenfalls interessant finde ich, daß bereits das 50/50-Portfolio beim Absturz im Zuge der Finanzmarktkrise ab 2007 auf Kalenderjahressicht nicht mehr unter den Höchststand von Ende 2000 abgestürzt ist(!), während der DAX Ende 2008 mit 4810 Punkten deutlich unter seinem Hoch vom Jahr 1999 (bei 6958 Punkten) lag.

Insgesamt zeigt die Graphik, wie durch Rebalancing Kursverluste in steigenden nach-Crash-Jahren viel schneller wieder aufgeholt werden als bei einem 100% DAX-Portfolio (was genauso für ein Teils/Teils-Portfolio ohne Rebalancing gilt, obgleich dieser Fall nicht in der Graphik dargestellt ist). Daß diese Aufholjagt umso schneller erfolgt, je geringer die Aktienquote ist, versteht sich dabei fast von alleine.

Mir hat die Graphik geholfen, die für mich passende Aktienquote zu finden beziehungsweise zu bestätigen.

Einschränkungen

Bei aller Begeisterung für die simple Graphik soll aber auch an die Einschränkungen erinnert werden:

- Vergangene Wertentwicklungen lassen keine Schlüsse über zukünftige Wertentwicklungen zu: es ist denkbar, daß Aktiencrashs vor uns liegen, nach denen die alten Höchststände erst viel später wieder erreicht werden, als dies in der Vergangenheit der Fall war.

- Der DAX ist kein guter repräsentativer Index, da er nur 30 Werte aus einem einzigen Land entählt und diese 30 Werte sich überwiegend auch noch auf einige wenige Branchen konzentrieren. Mit anderen Indizes würde die Graphik anders aussehen, weil sie ausgewogener sind. Den DAX habe ich gewählt, weil die Daten zum DAX allgegenwärtig und allgemein bekannt sind (den Begriff DAX hat jeder schonmal gehört, und irgendwie weiß auch jeder, in welcher Größenordnung er sich bewegt, während den MSCI World schon deutlich weniger Privatanleger kennen dürften). Meine Vermutung ist allerdings, daß die Graphik mit einem ausgewogenen internationalen Portfolio ähnlich aussehen dürfte (allerdings die Daten schwieriger zu beschaffen sind).

- Der Eindruck, daß höhere Aktienquoten zwangsläufig zu höherer Wertentwicklung führt, täsucht natürlich. Auch wenn dies langfristig zu erwarten ist, so wird es immer wieder Zeiträume geben, in denen dies nicht der Fall sein wird. Aus der Graphik ist das nicht so direkt erichtlich, weil der DAX in den ersten Jahren der Graphik eine gute Wertentwicklung hatte, welche das Chartbild maßgeblich prägt.

| 3. Februar 2013, zurück zur Startseite. | Admin: Artikel editieren |

Kommentare

Von Markus am 03.02.2013.

Hallo Christoph,

ich habe etwas Schwierigkeiten mit Deiner Artikelüberschrift. Ich sehe in Deinen Graphen zwar den Wertverlauf von regelmäßig umgeschichteten Depots mit unterschiedlicher Aktienquoten, aber welchen Einfluß die Depotgewichtungen haben und welchen Einfluß tatsächlich das Rebalancing hat, erschließt sich mir nicht. Hättest Du noch die Endwerte/Verläufe der nicht regelmäßig umgeschichteten Depots mit einbezogen, hätte man vielleicht noch mehr erkennen können. So habe ich beim Lesen des Artikels den Eindruck, dass die Effekte rein an die Aktien gekoppelt sind.

Könntest Du die Infos noch nachliefern oder in den Artikel mit aufnehmen? (Sollte ja vom Aufwand her geringer sein als im Umschichtungsfall.)

ich habe etwas Schwierigkeiten mit Deiner Artikelüberschrift. Ich sehe in Deinen Graphen zwar den Wertverlauf von regelmäßig umgeschichteten Depots mit unterschiedlicher Aktienquoten, aber welchen Einfluß die Depotgewichtungen haben und welchen Einfluß tatsächlich das Rebalancing hat, erschließt sich mir nicht. Hättest Du noch die Endwerte/Verläufe der nicht regelmäßig umgeschichteten Depots mit einbezogen, hätte man vielleicht noch mehr erkennen können. So habe ich beim Lesen des Artikels den Eindruck, dass die Effekte rein an die Aktien gekoppelt sind.

Könntest Du die Infos noch nachliefern oder in den Artikel mit aufnehmen? (Sollte ja vom Aufwand her geringer sein als im Umschichtungsfall.)

Von Christoph (URL) am 04.02.2013.

Hallo Markus,

da hast Du völlig Recht.

Mir ist auch aufgefallen, daß man das noch vergleichen sollte, nur wäre die Graphik dann völlig überladen.

Ursprünglich ging es mir auch gar nicht darum, den Vergleich zwischen Rebalancing und reinem Buy-And-Hold zu ziehen, sondern darum, den Effekt zu visualisieren, daß Rückschläge durch Rebalancing schneller aufgeholt werden als beim 100%-Investment.

Erst, als die schöne Graphik fertig war, kam mir der Gedanke, einen Artikel draus zu machen. Und der wirkt jetzt unvollständig. Und deswegen werde ich demnächst noch einen zweiten schreiben (mit dem von Dir angeregten Vergleich).

Also, danke für den Hinweis!

da hast Du völlig Recht.

Mir ist auch aufgefallen, daß man das noch vergleichen sollte, nur wäre die Graphik dann völlig überladen.

Ursprünglich ging es mir auch gar nicht darum, den Vergleich zwischen Rebalancing und reinem Buy-And-Hold zu ziehen, sondern darum, den Effekt zu visualisieren, daß Rückschläge durch Rebalancing schneller aufgeholt werden als beim 100%-Investment.

Erst, als die schöne Graphik fertig war, kam mir der Gedanke, einen Artikel draus zu machen. Und der wirkt jetzt unvollständig. Und deswegen werde ich demnächst noch einen zweiten schreiben (mit dem von Dir angeregten Vergleich).

Also, danke für den Hinweis!

Von Markus am 13.04.2013.

Hallo Christoph.

Es ist ganz schön still um Dich geworden. Ich hoffe, es ist nur

Zeitmangel, der Dich vom Schreiben abhält. Würde mich

freuen, wieder von Dir zu lesen.

Gruß

Markus

Es ist ganz schön still um Dich geworden. Ich hoffe, es ist nur

Zeitmangel, der Dich vom Schreiben abhält. Würde mich

freuen, wieder von Dir zu lesen.

Gruß

Markus

Von Christoph (URL) am 16.04.2013.

Hallo Markus,

freut mich, daß Du nachfragst! Es ist in der Tat

"nur" ein Zeit- bzw. Prioritäten-Problem.

Ich werde hier auch definitiv weitermachen, nur

nicht in den nächsten Wochen...

Viele Grüße, Christoph

freut mich, daß Du nachfragst! Es ist in der Tat

"nur" ein Zeit- bzw. Prioritäten-Problem.

Ich werde hier auch definitiv weitermachen, nur

nicht in den nächsten Wochen...

Viele Grüße, Christoph

Von Markus am 16.04.2013.

Na, da bin ich ja beruhigt. Drücke Dir (nicht ganz uneigennützig ;-)) die Daumen, dass Du bald wieder Zeit findest.

Von Silvia (URL) am 12.06.2014.

Eine sehr schöne Übersicht mit ganz wichtigen Informationen. Vielen Dank dafür.

Von Manfred (URL) am 11.01.2016.

Die Frage ist nur wo man in einem absoluten

Niedrigzinsumfeld die verbleibenen 80% anlegt ?

:-)

Niedrigzinsumfeld die verbleibenen 80% anlegt ?

:-)

Von hannah (URL) am 29.02.2016.

Seit ich diesen Artikel zum ersten Mal las, frage

ich mich wie er denn unter den aktuellen

GEschehnissen aussehen würde? :-) wäre interssant

zu lesen LG Hannah

ich mich wie er denn unter den aktuellen

GEschehnissen aussehen würde? :-) wäre interssant

zu lesen LG Hannah

Von Christoph (URL) am 02.03.2016.

Auch wenn der Blog praktisch schläft: die Graphik aktualisiere ich immer noch einmal im Jahr, so dass sie aktuell bleibt.

Von martin (URL) am 27.06.2016.

gibt es nach dem BREXIT eine Aktualisierung? wäre

jetzt nach dem 1100 Pkte crash sehr interessant

jetzt nach dem 1100 Pkte crash sehr interessant

Von Christoph (URL) am 27.06.2016.

Hallo, die Updates bringe ich ganz bewusst einmal im Jahr, immer zur selben Zeit (Neujahr).

Es geht ja gerade darum, langfristige Effekte aufzuzeigen, die man hat, ohne auf Nachrichten zu reagieren.

Es geht ja gerade darum, langfristige Effekte aufzuzeigen, die man hat, ohne auf Nachrichten zu reagieren.

Von Johannes (URL) am 04.07.2016.

also die chart Analyse hat schon was allerdings

nur mittel bis langfristig! kurzfristig beweist

das nichts und man fährt unter Umständen durchaus.

Wenn man etwa Rocco Greafe ansieht, den ich für

den besten halte dann darf man das auch nicht

unbeding wortgetreu nehmen und er gibt selbst zu

dass er zu ca 50% falsch liegt.

nur mittel bis langfristig! kurzfristig beweist

das nichts und man fährt unter Umständen durchaus.

Wenn man etwa Rocco Greafe ansieht, den ich für

den besten halte dann darf man das auch nicht

unbeding wortgetreu nehmen und er gibt selbst zu

dass er zu ca 50% falsch liegt.

Von Zorro (URL) am 31.07.2016.

Also ist immer interessant dass man sich mal

ältere Artikel anguckt. Gerade hier sieht man ja

mal nen Volltreffer (gratuliere) aber bei manchen

stimmen sogar die mittelfristigen Chartanalysen in

keinster Weise!

ältere Artikel anguckt. Gerade hier sieht man ja

mal nen Volltreffer (gratuliere) aber bei manchen

stimmen sogar die mittelfristigen Chartanalysen in

keinster Weise!

Von arianne (URL) am 30.08.2016.

wäre mal interessant ne Einschätzung zum aktuellen

DAX Geschehen zu lesen! Vielfach ist man ja der

Meinung (zB Rocco Gräfe) dass der DAX diesen Ende

des Monats ja am Scheidepunkt steht. Entweder hopp

oder dropp jetzt :-)

DAX Geschehen zu lesen! Vielfach ist man ja der

Meinung (zB Rocco Gräfe) dass der DAX diesen Ende

des Monats ja am Scheidepunkt steht. Entweder hopp

oder dropp jetzt :-)

Von barbara (URL) am 01.12.2016.

gerade jetzt ist der Markt ja wieder an der Koppe.

Man weiß nicht so recht wie sich das REferendum

etwas in Italien auf die Märkte auswirken wird.

Abwarten ist wohl das Beste derzeit. Nächste Woche

gehts wieder weiter :-)

Man weiß nicht so recht wie sich das REferendum

etwas in Italien auf die Märkte auswirken wird.

Abwarten ist wohl das Beste derzeit. Nächste Woche

gehts wieder weiter :-)

Von vivienne (URL) am 28.12.2016.

Scheinbar stehen wir im DAX vor neuen Highs! Bin

mal gespannt wie das Jahr 2017 verlaufen wird :-)

Bei dieser Gelegenheit möchte ich natürlich nicht

verabsäumen, auch die besten Wünsche für das neue

Jahr 2017 zu übermitteln

mal gespannt wie das Jahr 2017 verlaufen wird :-)

Bei dieser Gelegenheit möchte ich natürlich nicht

verabsäumen, auch die besten Wünsche für das neue

Jahr 2017 zu übermitteln

Von manfred (URL) am 29.12.2016.

also ich lese grad Analysen von Heiko Thieme und

Mr Dax! Thieme ist ab Mai eher pessimistisch aber

bisdahin eher optimist. Bin mal gespannt auf 2017

Mr Dax! Thieme ist ab Mai eher pessimistisch aber

bisdahin eher optimist. Bin mal gespannt auf 2017

Von andreas (URL) am 03.01.2017.

nach dem tollen Start ins Jahr 2017 fragt man sich

schon wann mir die 12000 im DAX sehen werden? im

Januar?

schon wann mir die 12000 im DAX sehen werden? im

Januar?

Von gerald (URL) am 04.01.2017.

also ich verfolge hauptsächlich auch Rocco's

Analyse. Heute vor allem sehr interessant dass er

von einer V förmigen Umkehrschleife spricht, die

bearish ist

Analyse. Heute vor allem sehr interessant dass er

von einer V förmigen Umkehrschleife spricht, die

bearish ist

Neuer Kommentar

Die Kommentarfunktion ist wegen Spam vorübergehend geschlossen.